Налоговая нагрузка на экономику - это доля налогов в ВВП. Этот показатель не сложен в определении - это отношение величины всех поступивших в государственную казну налогов к ВВП. Экономический смысл его в том, что он показывает, какая часть ВВП перераспределяется с помощью налогов.

При этом нужно определить, как изменение числа налогов, налоговых ставок и льгот повлияют на деятельность хозяйствующего субъекта. Только в этом случае показатель налоговой нагрузки приобретает практическую ценность. Рассмотрим несколько методик оценки налогового бремени и подробнее остановимся на некоторых из них, рассчитаем показатель налоговой нагрузки для конкретного предприятия и сравним методикиБадьина С.В. Возможности внутреннего налогового планирования хозяйствующих субъектов. - Хабаровск: ДВАГС, 2012. - С. 10.

1. Методика Департамента налоговой политики Министерства Финансов РФМинистерство финансов Российской Федерации. Официальный сайт. [электронный ресурс]. Режим доступа: http://minfin.ru/ru/. Для определения налоговой нагрузки на предприятия Департаментом налоговой политики Минфина РФ разработана собственная методика. Тяжесть налогового бремени, по этой методике, принято оценивать отношением всех уплачиваемых налогов к выручке от реализации, включая выручку от прочей реализации (в процентах). По данной методике налоговая нагрузка (НН) рассчитывается по формуле (1) Министерство финансов Российской Федерации. Официальный сайт. [электронный ресурс]. Режим доступа: http://minfin.ru/ru/:

НН= НП/(В+ВД)*100%, (1)

где НП - общая сумма всех уплаченных налогов;

В (Вр) - выручка от реализации продукции (работ, услуг);

ВД - внереализационные доходы.

Этот показатель выявляет долю налогов в выручке от реализации, но он вряд ли характеризует хоть в какой-то мере влияние налогов на финансовое состояние предприятия, т.к. не учитывает структуру налогов в выручке. Для эффективного экономического анализа, нужен показатель, который увязывал бы уровень налоговой нагрузки и показатель экономической активности предприятия.

2. Методика М.Н. Крейниной. При определении налоговой нагрузки специалисты должны исходить из идеальной ситуации, когда экономический субъект вовсе не платит налогов, и сравнивать эту ситуацию с реальной.

Эта методика предполагает сопоставления налога и источника его уплаты. Каждая группа налогов в зависимости от источника, за счет которого они уплачиваются, имеет свои критерий оценки тяжести налогового бремени, налоговая нагрузка рассчитывается по формуле (2) Крейнин М. Н. Налоги и налогообложение. - М. ЮНИТИ, 2011. -С.43:

где Ср - затраты на производство реализованной продукции без учета налогов;

Пч - фактическая прибыль, остающаяся в распоряжении предприятия за вычетом налогов, уплачиваемых за счет нее.

Данная методика представляется действенным средством анализа воздействия прямых налогов на финансовое состояние предприятия, но очевидна недооценка влияния косвенных налогов, НДС и акцизов. Эти налоги оказывают влияние на величину прибыли предприятия, но степень их влияния не так очевидна. Поэтому необходима иная методика.

3. Методика Е.А. Кировой. Е.А. Кирова считает, что некорректно применять такой показатель, как выручка от реализации в качестве базы для исчисления налоговой нагрузки на экономический субъект. Она вводит показатель вновь созданной стоимости (ВСС) и налоговую нагрузку (НН) расчетов по отношению к этому показателю. ВСС рассчитывается по формуле (3) или (4) Кирова Е. А. Методология определения налоговой нагрузки на хозяйствующие субъекты // Финансы. 2008. № 9. С. 30:

ВСС = В - МЗ - А + ВД - ВР, (3)

ВСС = ОТ + НП + ВП + П, (4)

где ВД - внереализационные доходы;

ВР - внереализационные расходы (без учета налоговых платежей).

Относительная налоговая нагрузка (ОНН) определяется по формуле (16):

где АНН - абсолютная налоговая нагрузка.

АНН рассчитывается по формуле (6):

АНН = НП + ВП + НД, (6)

где НД - недоимка по платежам.

Достоинством данной методики является то, что она позволяет сравнивать налоговую нагрузку на конкретные хозяйствующие субъекты в независимости от их отраслевой принадлежности, т.к. налоговые платежи соотносятся со вновь созданной стоимостью, налоговое бремя оценивается относительно источника уплаты налогов.

Недостатком этой методике является то, что она не учитывает влияние таких показателей, как фондоемкость, трудоемкость, рентабельность, оборачиваемость оборотных активов и не позволяет прогнозировать изменения деловой активности экономического субъекта в зависимости от изменения количества налогов, налоговых ставок и льгот Кун Е.В. Финансы предприятий. - М. Домиздат, 2009. -С.42.

4. Методика М.И. Литвина. Литвин связывает показатель налоговой нагрузки с числом налогов и других обязательных платежей, а также со структурой налогов экономического субъекта и механизмом взимания налогов.

В данном случае предлагается налоговую нагрузку определять по всем налогам и источникам его уплаты и определяют по формуле (7) Литвин М.И. Налоговая нагрузка и экономические интересы предприятий // Финансы. - 2011. - № 2. - С. 29:

где - сумма источников средств для уплаты налогов.

Предлагается наряду с общим показателем налоговой нагрузки использовать частные показатели и рассматривать их соотношение по названным выше группам доходов. Общим показателем для всех налогов

Литвин предлагает использовать добавленную стоимость, которая определяется по формуле (8) или (9) Литвин М.И. Налоговая нагрузка и экономические интересы предприятий // Финансы. - 2011. - № 2. - С. 30:

ДС = В - МЗ, (8)

ДС = ОТ + НП + ВП + П + А, (9)

Основное преимущество его в том, что предлагается рассчитывать показатель налоговой нагрузки по формуле изменяя переменные, с помощью которой можно получать значения общей налоговой нагрузки. Формулы могут учитывать ставки налогов, показатели фондоемкости, трудоемкости и материалоемкости производства, а также (после некоторой модернизации) уровень рентабельности производства. Полученные данные можно дополнить анализом изменения спроса на продукцию предприятия в зависимости от изменения цены, что позволит определить степень перелагаемости косвенных налогов на потребителя Налоги и налоговое право: Учебник / Под ред. А.В. Брызгалина - М.: ИНФРА - 2011. -С.216.

5. Методика Вылковой Е.С. и Романовского М.В. Критическое осмысление имеющихся в экономической литературе подходов к определению содержания и обоснованию методики расчета налогового бремени, а также рассмотрение основных факторов, влияющих на уровень налоговой нагрузки, позволило авторам предложить свою мультипликативную модель расчета налогового бремени хозяйствующего субъекта. Для этого необходимо ввести следующие обозначения Вылкова Е. Романовский М. Налоговое планирование. -- СПб.: Питер, 2004. -- С.480:

Н п - ставка налога на прибыль;

Н ндс - ставка НДС;

Н нсп - ставка налога с продаж;

Н есн - ставка единого социального налога;

Н дфл - ставка налога на доходы физических лиц;

Н дн - ставка дорожного налога;

Н и - ставка налога на имущество;

Н див - ставка налог на дивиденды;

В Б - выручка брутто, т. е. включающая косвенные налоги. Ее схематически можно представить следующим образом Вылкова Е. Романовский М. Налоговое планирование. -- СПб.: Питер, 2004. -- С.481:

где МЗ - материальные затраты; AM - сумма амортизационных отчислений; РП - сумма прочих расходов; НД - сумма дорожного налога; НИ - сумма налога на имущество; ЗП - расходы на оплату труда, учитываемые для целей налогообложения прибыли; ЕСН - сумма единого социального налога; П - прибыль; НДС - сумма НДС; НСП - сумма налога с продаж; ДС - добавленная стоимость, которая включает НДС.

ВН - выручка-нетто, т. е. не включающая налог с продаж и соответственно состоящая из материальных затрат и добавленной стоимости;

К 0 - коэффициент, показывающий удельный вес добавленной стоимости выручке-нетто. Он рассчитывается, как Вылкова Е. Романовский М. Налоговое планирование. -- СПб.: Питер, 2004. -- С.481:

К зп - коэффициент, показывающий удельный вес отчислений на оплату труда в добавленной стоимости. Он рассчитывается, как Вылкова Е. Романовский М. Налоговое планирование. -- СПб.: Питер, 2004. -- С.482:

К АМ - коэффициент, показывающий удельный вес амортизационных отчислений в добавленной стоимости:

К РП - коэффициент, показывающий удельный вес прочих расходов в добавленной стоимости:

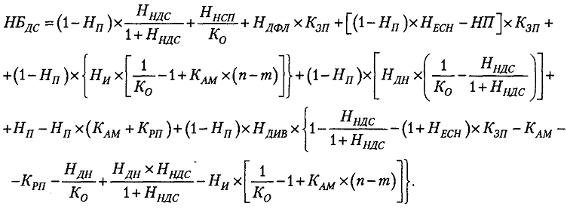

НБДС - это налоговое бремя хозяйствующего субъекта по отношению к добавленной стоимости.

Задача, чтобы показатель мультипликативного налогового бремени был аддитивен, т. е. показатели налогового бремени по различным налогам можно было бы как суммировать между собой, так и исключать из расчета. Для расчета НБ ДС в числитель последовательно ставятся налоги, ставки которых перечислены выше, а в знаменатель - добавленная стоимость. Так как сумма налогов получается путем умножения коэффициентов на ДС, то ДС в числителе и знаменателе сокращается, и формула приобретает следующий вид Вылкова Е. Романовский М. Налоговое планирование. -- СПб.: Питер, 2004. -- С.482:

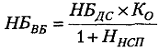

Тогда формула налогового бремени НБ ВБ приобретает следующий вид Вылкова Е. Романовский М. Налоговое планирование. -- СПб.: Питер, 2004. -- С.483:

Рассмотренные нами методики расчета налоговой нагрузки могут быть классифицированы по перечню включаемых в расчет налогов, интегральной базе для сравнения налоговых сумм, а так же по методу исчисления вели чин. Каждая из методик претендует на объективное выражение тяжести налогового бремени для налогоплательщика.

По нашему мнению методики, разработанных такими авторами, как М.Н. Крейнина, Е.А. Кирова, М.И. Литвин и др., рассмотренные ранее, устанавливают соотношения между суммой уплачиваемых налогоплательщиком налогов и полученного им дохода.

Рис.2. Методика количественной оценки налогового бремени хозяйствующих субъектовЖданова В.Ю. Специальный налоговый режим и налоговая льгота // Налоговая политика и практика. - 2006. - № 2. - С. 40

Различия же применяемых показателей заключаются, прежде всего, в разных оценках определения дохода хозяйствующего субъекта. Кроме того, показатели данного налогового бремени отличаются по количеству включаемых в расчеты налогов (см.рис.2).

Сравнительный анализ методик основных методик расчета налоговой нагрузки представлен в нижеприведенной таблице 2.

Таблица 2. Сравнительный анализ основных методик расчета налоговой нагрузкиКирова Е. А. Методология определения налоговой нагрузки на хозяйствующие субъекты // Финансы. 2008. № 9. С. 30; Крейнин М. Н. Налоги и налогообложение. - М. ЮНИТИ, 2011. -С.43; Литвин М.И. Налоговая нагрузка и экономические интересы предприятий // Финансы. - 2011. - № 2. - С. 29

|

Показатели расчета налоговой нагрузки |

Постановление |

Крейнина |

Кирова Е.А. |

||

|

Выручка от продажи продукции товаров; поступления, связанные с выполнением работ и оказанием услуг |

|||||

|

Налоги и сборы начисленные, в том числе: |

|||||

|

Не уточняется |

Исключается |

||||

|

Исключаются |

|||||

|

Исключается |

|||||

|

Пенсионное страхование |

Исключаются |

||||

|

Медицинское страхование |

|||||

|

Социальное страхование |

|||||

|

Себестоимость реализованной продукции, в том числе: |

|||||

|

заработная плата |

|||||

|

амортизация |

|||||

|

Чистая прибыль |

|||||

|

Вновь созданная стоимость |

п.6.1. + п.2 - п.2.1. + п.7 |

||||

|

Добавленная стоимость |

п.2 + п.3 + п.4 + п.5 + п.7 + п.6.2. |

||||

|

(п.2 - п.2.2. - п.2.3.) / п.1 * 100% |

(п.1 - п.6 - п.7) / п.7 * 100% |

(п.2 - п.2.1. + п.3 + п.4 + п.5) / п.8 * 100% |

(п.2 + п.3 + п.4 + п.5) /п. 9 x1 |

Для хозяйствующих субъектов, находящихся в условиях угрозы возникновения банкротства, характерно получение убытков за отчетный период. Однако использование чистой прибыли в расчетах налогового бремени в методиках М.Н. Крейниной, Е.А. Кировой, М.И. Литвина приводит к различным результатам Кирова Е. А. Методология определения налоговой нагрузки на хозяйствующие субъекты // Финансы. 2008. № 9. С. 30; Крейнин М. Н. Налоги и налогообложение. - М. ЮНИТИ, 2011. -С.43; Литвин М.И. Налоговая нагрузка и экономические интересы предприятий // Финансы. - 2011. - № 2. - С. 29.