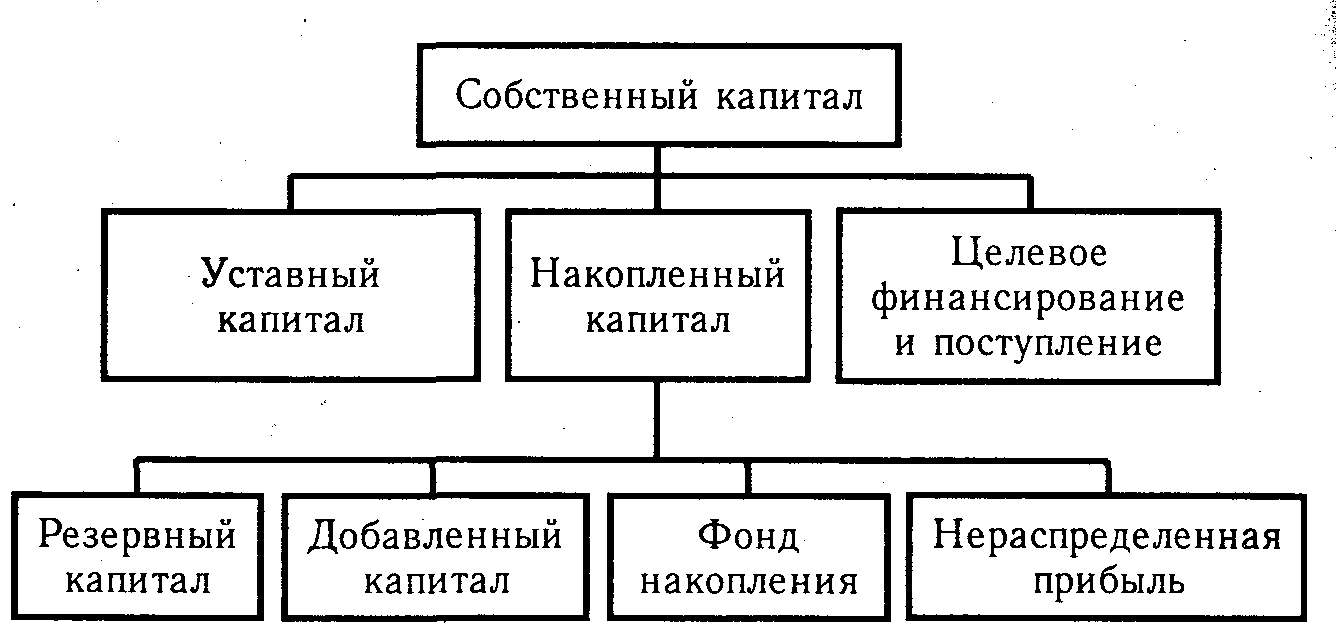

Это вся совокупность капитала, который был инвестирован в развитие и формирование . К нему можно отнести уставный и добавочный капитал, отдельные резервные финансовые вложения.

Это вся сумма прибыли, которая была заработана предприятием за предшествующий и текущий период с учетом вычета отдельных налоговых обязательств и причитающихся дивидендов.

Заемный капитал

Заемный капитал компании представляет собой , кратко- и долгосрочные.

К ним относятся все виды займов, кредитов и прочих обязательств, срок исполнения которых свыше 1 года.

Те кредиты, займы и прочие обязательства компании, срок исполнения по которым меньше 1 года.

Если проводить сравнительный анализ собственного и заемного капитала, то можно сделать следующие выводы:

- Обладание собственным капиталам предоставляет право участия в деятельности предприятия, в то время как заемный капитал такого права не дает.

- Рост удельного веса одного из видов капитала имеет определенное влияние на предприятия. Так, увеличение доли заемного капитала обеспечивает повышение такого риска, в то время как собственный капитал способен снизить этот показатель.

- У заемного капитала больше прав на первоочередность в получении средств с прибыли и в случае банкротства предприятия.

- Соответственно, и доходы владельца капитала в случае с заемными средствами не зависят от изменения прибыли предприятия, в то время как доход владельцев собственного капитала от этого показателя зависит напрямую

Таким образом, заемный капитал можно признать более «дешевым» источником финансирования, поэтому подобный метод очень широко применяется в мировой экономической практике. Это происходит как раз за счет того, что собственники заемного капитала имеют более выгодное положение в сравнении с владельцами собственного капитала при возврате капитала в случае возникновения отдельных кризисных ситуаций, в том числе – банкротства. Однако слишком высокая доля заемного капитала существенно ослабляет финансовую устойчивость предприятия, и в случае возникновения наступления финансовых рисков и кризисных ситуаций предприятие может очень быстро оказаться на грани банкротства.

В целом финансовая устойчивость предприятия определяется его платежеспособностью, а определить эту устойчивость конкретного предприятия можно с помощью коэффициентов.

1) Коэффициент концентрации собственного капитала

![]()

Кс – собственный капитал;

К – совокупность собственного и заемного капитала.

Этот коэффициент выражает долю, которую занимает собственный капитал в общей структуре финансового капитала предприятия. Чтобы обеспечить финансовую устойчивость предприятия, этот коэффициент должен составлять не менее 60%. То есть доля собственного капитала в сравнении с заемным должна составлять не менее 60%.

2) Коэффициент финансовой зависимости

![]()

Кс – собственный капитал;

Кз – заемный капитал.

Этот коэффициент отражает общую зависимость предприятия от доли заемных средств. Таким образом, наглядно можно проследить уровень финансовой устойчивости предприятия – чем выше будет этот показатель, тем, соответственно, выше уровень зависимости и тем ниже финансовая устойчивость.

Существует понятие «цена капитала», которое очень тесно связано с финансовой устойчивостью. Цена капитала представляет собой ту сумму финансовых средств, которая требуется для оплаты использования всего объема финансовых ресурсов. То есть, это процентное выражение всего объема финансовых ресурсов предприятия. От такого показателя, как цена капитала, зависит то, какой уровень цены будет необходимым для уплаты владельцам и какова от инвестиционного капитала.

Цена же конкретно источников средств, которые были привлечены для обеспечения деятельности предприятия, определяется в процентном соотношении к этим средствам. Средневзвешенную же цену можно определить на основании цен отдельных ее источников и выразить это можно в следующей формуле.

![]()

Цк – цена капитала компании;

j – количество источников финансовых средств;

Цj – цена каждого отдельного источника;

qj – доля, которую составляет в общей сумме капитала каждый источник.

Будьте в курсе всех важных событий United Traders - подписывайтесь на наш